Как подключить портфельное инвестирование?

Портфельное инвестирование пока можно подключить только в обновленном приложении Тинькофф Инвестиций (версия 6.14 и выше). Если вы используете старую версию приложения (версия 6.13 или более ранняя), открыть счет и пользоваться им не получится.

Следуйте этой инструкции, чтобы подключить портфельное инвестирование:

- В приложении Тинькофф Инвестиций на вкладке «Главная» прокрутите экран в самый низ и нажмите на кнопку «Открыть новый счет», выберите счет «Портфельное инвестирование» → «Открыть счет». Дождитесь открытия.

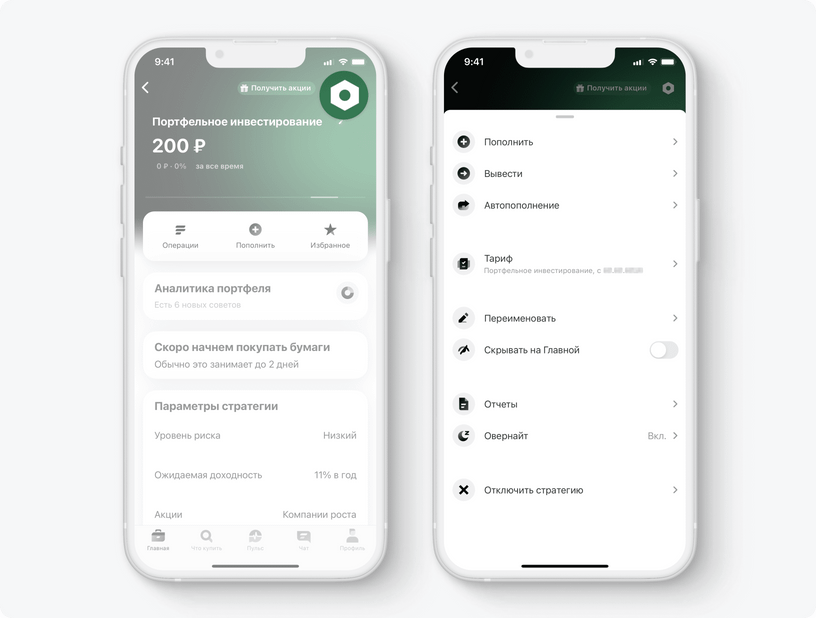

После открытия счета перейдите на экран счета «Портфельное инвестирование» и нажмите на кнопку «Подобрать стратегию». Чтобы мы могли предложить стратегию, подходящую именно вам, ответьте на три вопроса: в какой валюте хотите инвестировать, сколько готовы вложить на старте и сколько хотите заработать.

Если раньше вы не определяли свой инвестиционный профиль, в процессе подбора стратегии мы предложим вам заполнить соответствующую анкету — без этого пользоваться услугой не получится.

- После ответов на вопросы мы подберем вам стратегию. Нажмите на кнопку «Выбрать эту стратегию», чтобы начать ею пользоваться. Чтобы дополнительно скорректировать стратегию под свои потребности, нажмите на кнопку «Хочу настроить». Здесь вы сможете настроить автопополнение счета, изменить доходность, валюту инвестирования, сумму начальных вложений и другие параметры.

- Пополните счет: для этого на экране портфельного инвестирования нажмите на кнопку «Пополнить счет», выберите счет, с которого хотите перевести деньги, и введите сумму → «Готово». После этого алгоритм начнет работать.

Важно помнить, что синхронизация и другие действия в рамках работы алгоритма не будут осуществляться, пока счет не будет пополнен хотя бы на минимальную сумму.

Кроме того, вы не сможете самостоятельно покупать или продавать активы на этом счете, пока не отключите услугу. Как отключить портфельное инвестирование