Анастасия Веселко

Учиться мани‑менеджменту: управлять деньгами, а не экономить на всем

Мани‑менеджмент — это то же самое, что тайм‑менеджмент, только про деньги.

Представьте, что вы выбираете, чем заняться вечером: посмотреть сериал или учить английский. В итоге все‑таки решаете, что английский важнее новой серии «Дома дракона», поэтому садитесь за учебники. Так же и с деньгами: вы определяетесь, какие траты важные, а какие могут подождать, поэтому 300 ₽ из стипендии тратите не на чашку капучино в кофейне, а откладываете на новые кроссовки. Это и есть мани‑менеджмент.

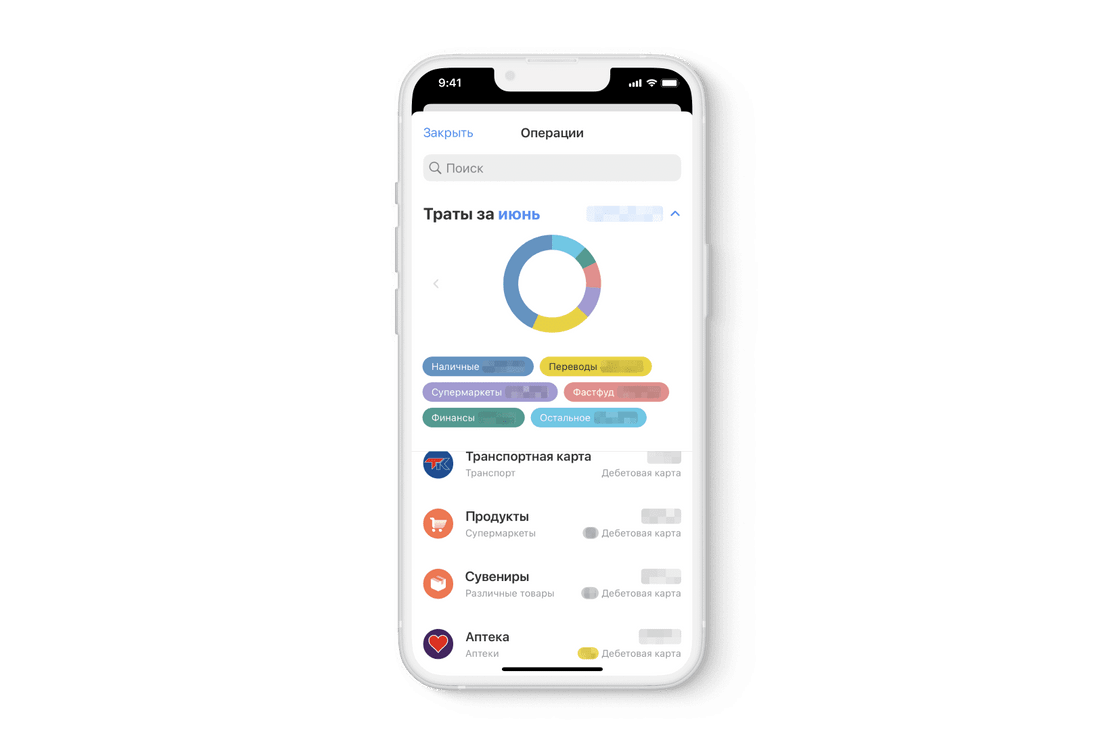

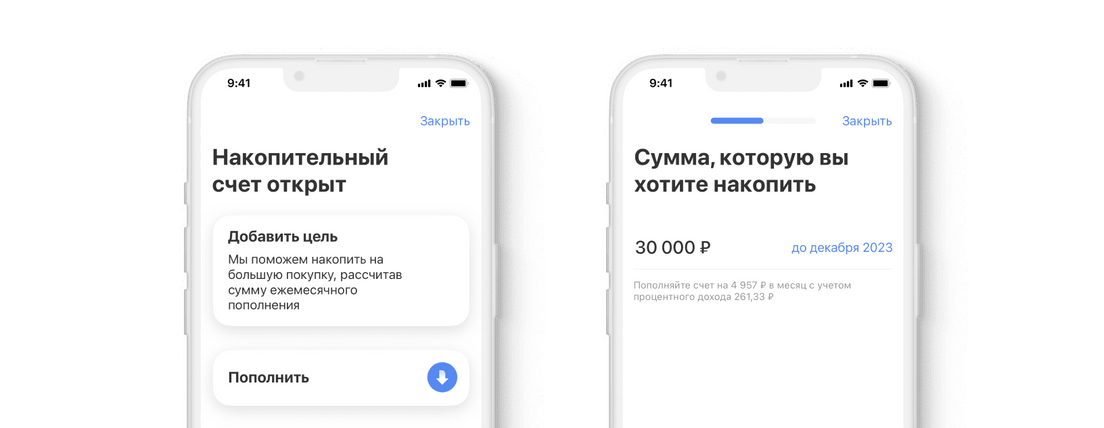

Мани‑менеджмент — это система управления личными финансами. Для сокращения расходов и приумножения сбережений используют разные приемы и инструменты: анализ трат, накопительные счета, вклады, инвестиции.

При этом важно понимать: управлять деньгами — не значит экономить на всем. Экономия — это временная мера, например в случае, когда перестали подрабатывать во время сессии и доходы резко упали. А управлять — значит сознательно тратить деньги на то, что важно.

Молодым людям часто кажется, что их первые заработки слишком маленькие, чтобы заморачиваться, как именно их тратить. По моим наблюдениям, они часто рассуждают так: «Какой смысл откладывать деньги с крохотной стипендии? Буду делать это, когда начну много зарабатывать».

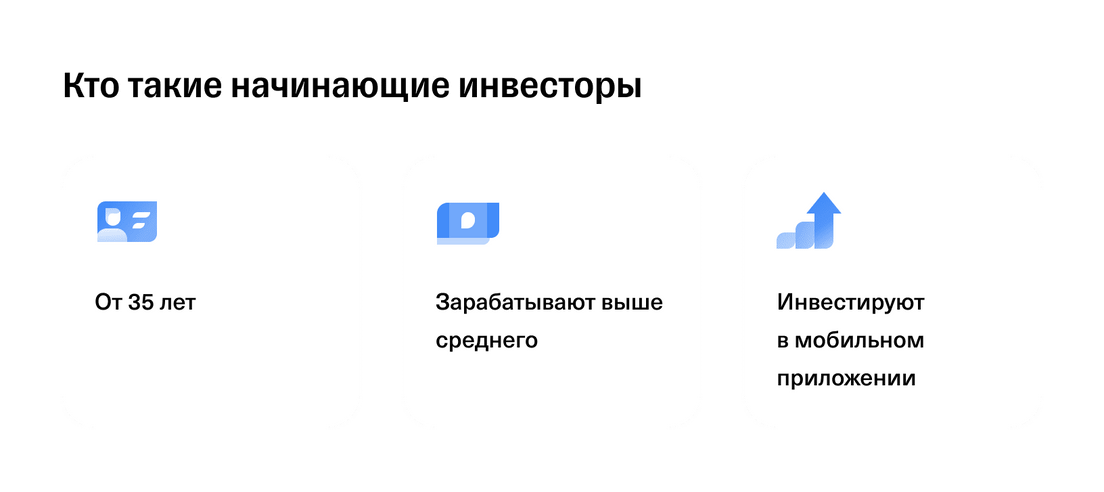

В итоге люди начинают заниматься управлением деньгами в 35—40 лет. Но это ошибка. В результате люди в этом возрасте не понимают, почему, несмотря на нормальную зарплату, они все еще не могут позволить себе купить квартиру и так редко путешествуют.

На самом деле начинать управлять деньгами следует как можно раньше. В студенчестве это делать даже проще: если вы учитесь на маленьких суммах, то и цена ошибки невысокая. Я рекомендую откладывать хотя бы по 200 ₽ с каждой стипендии — не для того, чтобы скопить большой капитал, а чтобы выработать привычку не тратить весь доход. Когда появятся большие суммы, управлять деньгами будет намного проще.