Что такое налоговый вычет

В России есть налог на доходы физических лиц — НДФЛ: именно его удерживают из зарплаты и прочих доходов. Обычно НДФЛ составляет 13%, но если совокупный доход больше 5 000 000 ₽ за год, НДФЛ вырастет. НДФЛ с дохода свыше 5 000 000 ₽ составит 15%.

Налоговый вычет — это бонус для тех, кто платит подоходный налог. С его помощью можно уменьшить НДФЛ или вернуть часть уже уплаченных денег.

Вот как работают две модели налогового вычета:

- государство возвращает часть НДФЛ, который уплатил налогоплательщик, — то есть налогоплательщик сначала платит весь налог, а потом ему возвращают часть;

- налогоплательщик изначально платит НДФЛ в меньшем размере — при этой модели из полученного дохода вычитают сумму налогового вычета, а затем умножают на 13 или 15%. То есть сумма, от которой считают НДФЛ, становится меньше за счет вычета. Поэтому итоговая сумма налога к уплате уменьшается.

Например, человек получает зарплату 20 000 ₽ до вычета НДФЛ, а после вычета у него останется 17 400 ₽. При этом он имеет право на стандартный налоговый вычет в 1400 ₽. В этом случае работодатель может учесть налоговый вычет при расчете зарплаты и человек получит 17 582 ₽.

Как считали:

(20 000 ₽ − 1400 ₽) × 13% = 2418 ₽

20 000 ₽ − 2418 ₽ = 17 582 ₽

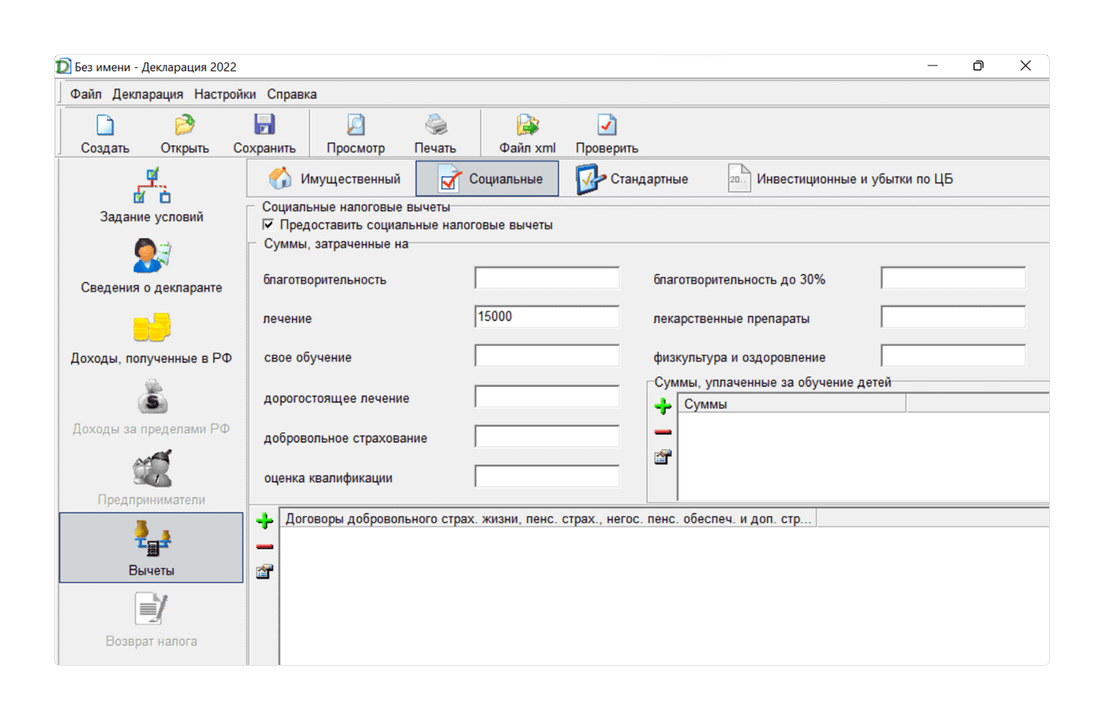

Какую модель выбрать, зависит от условий закона и желания человека. При первой модели сначала платят налог, а потом возвращают деньги через декларацию 3-НДФЛ — человек подает ее сам. При второй модели вычет учитывают сразу, а расчет обычно проводит работодатель — то есть не нужно ждать выплат и самому заполнять декларацию. При этом некоторые вычеты — например, инвестиционные и вычет на благотворительность — получить у работодателя нельзя.

Вычет — это не та сумма, которую человек получает на руки, а та, на которую уменьшается налогооблагаемая база, то есть доход, с которого удерживают НДФЛ.

Например, человек продал машину за 900 000 ₽. До этого он покупал ее за 750 000 ₽ — то есть у него возник доход в 150 000 ₽, с которого нужно уплатить 13% НДФЛ, или 19 500 ₽.

В этом же году он лечился платно и потратил на лечение 100 000 ₽. Лечение входило в перечень медуслуг, за которые положен вычет, поэтому у него возникло право на вычет в размере 100 000 ₽, то есть он сможет сэкономить на НДФЛ, который нужно уплатить с прибыли за продажу машины.

150 000 ₽ × 13% = 19 500 ₽ — нужно заплатить за продажу авто без вычета;

(150 000 ₽ − 100 000 ₽ вычета) × 13% = 6500 ₽ — нужно заплатить с вычетом, то есть экономия за счет вычета составила 13 000 ₽.

Получить вычет можно при определенных условиях. Например, если вы совершили покупку, за которую положен вычет, — оплатили образование, купили абонемент на фитнес или квартиру.

Право на налоговый вычет есть у любого физического лица — налогового резидента РФ, который получает доход и платит с него НДФЛ 13%. Вычет напрямую зависит от НДФЛ: не платите налог — не получите право на вычет. При этом доходом считается не только зарплата. Например, владелец авто купил машину за 500 000 ₽, а продал за 700 000 ₽ — то есть получил доход в 200 000 ₽, из которых нужно заплатить 13% НДФЛ.

В большинстве случаев получить налоговый вычет можно в течение трех лет с того момента, когда возникло право на него.

Сколько именно денег можно вернуть в качестве налогового вычета, зависит от двух факторов: вида вычета и размера фактически уплаченного НДФЛ. Общее правило такое: вернуть больше суммы уплаченного НДФЛ нельзя.