Что такое ИИС и как он работает: коротко

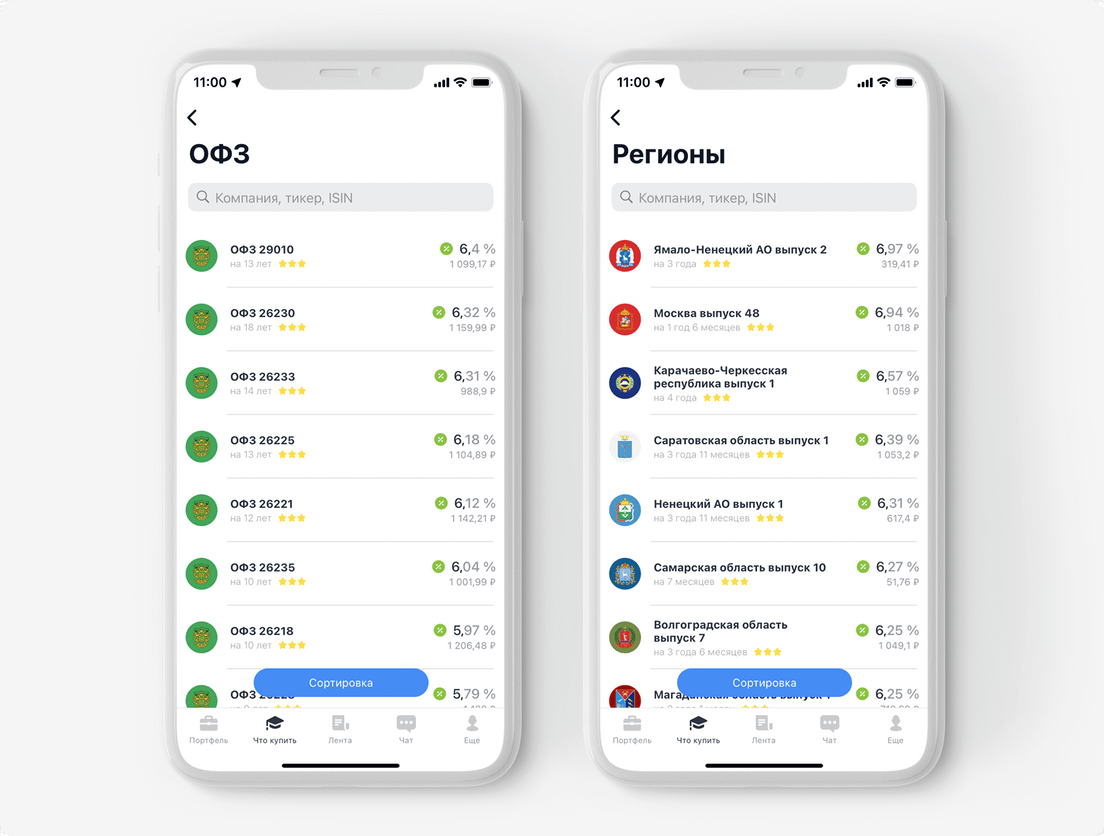

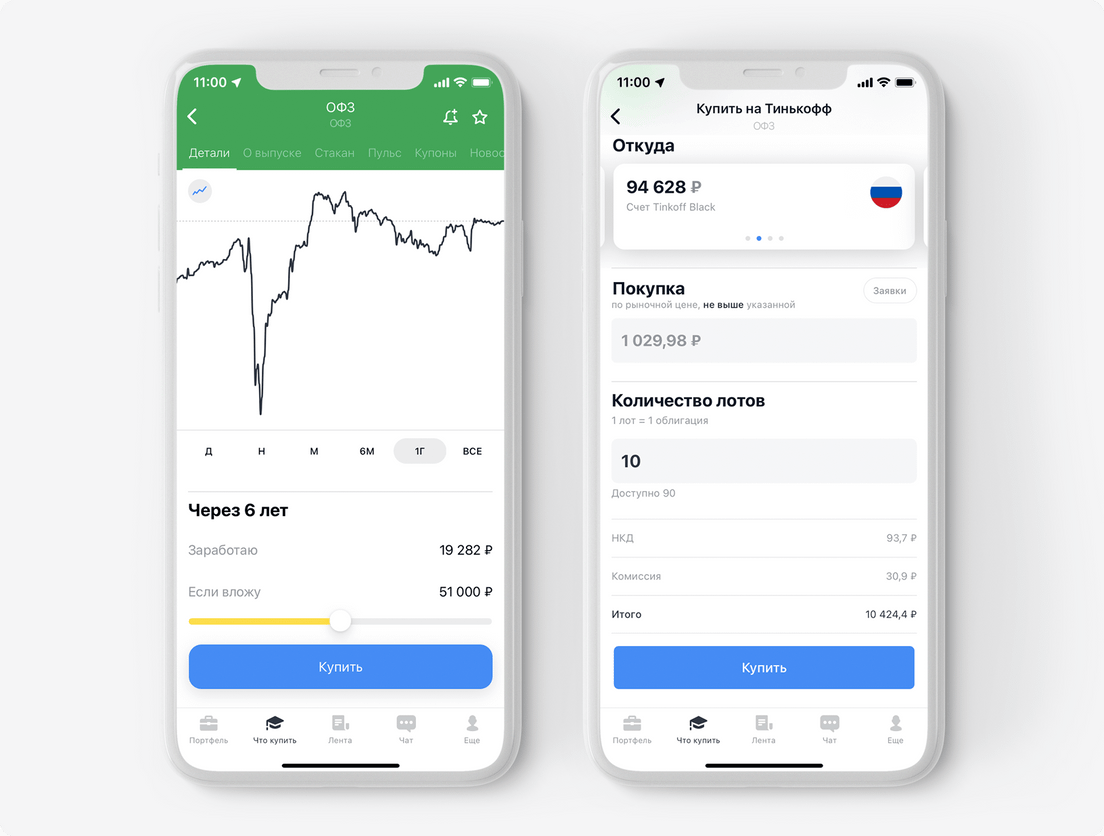

Сначала чуть‑чуть несложной теории. ИИС — это разновидность брокерского счета, он дает своему владельцу возможность покупать акции, облигации и валюту на бирже.

С 2024 года в России действует ИИС нового типа: он заменил собой прежние ИИС, которые можно было открыть до конца 2023 года. Вот его особенности:

- Открыть счет можно минимум на 10 лет. Срок будет расти постепенно: с 2024 по 2026 год открыть счет можно будет минимум на пять лет, а уже с 2027 года минимальный срок владения ИИС ежегодно будет увеличиваться на год.

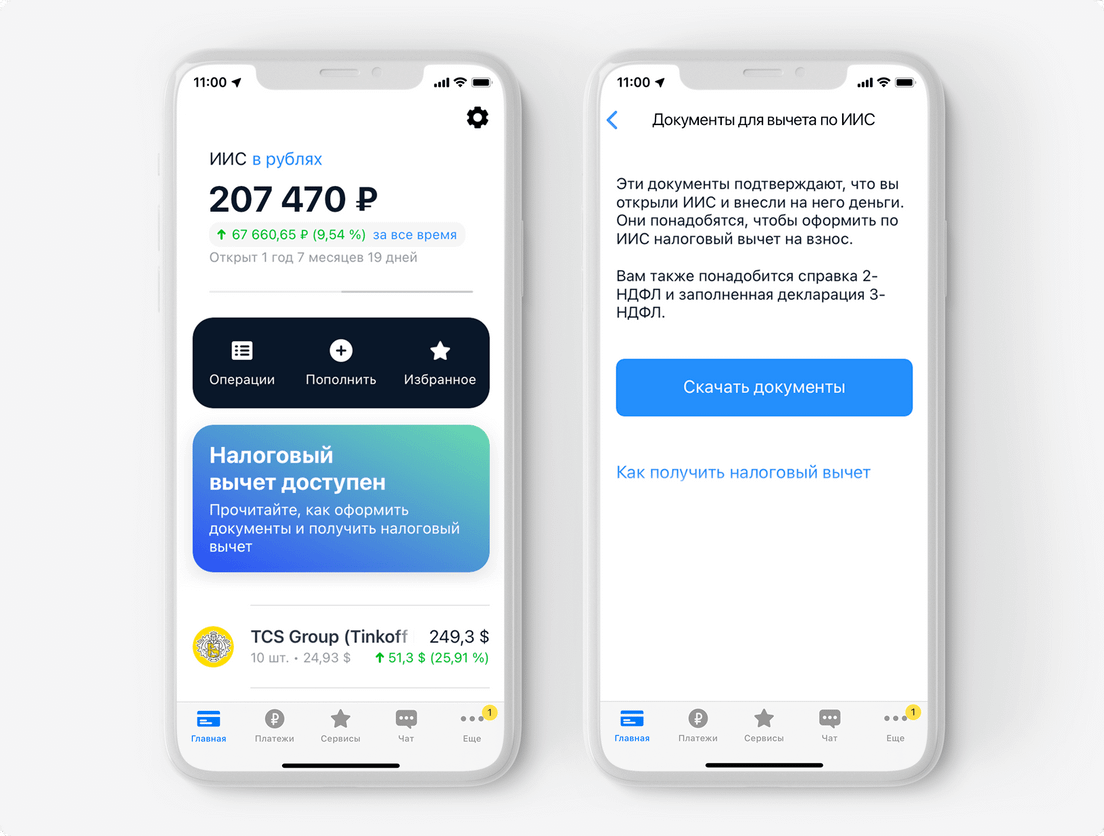

- На ИИС можно будет получать налоговые вычеты сразу двух типов — на взнос и на доход.

- Вносить на ИИС можно любую сумму.

- На ИИС нельзя покупать иностранные ценные бумаги — торговать можно только бумагами российских компаний.

Подробнее о том, как будет работает ИИС нового типа, можно прочитать в отдельной статье.

Для старта на бирже понадобятся:

- Доход, с которого удерживается НДФЛ, например белая зарплата.

- Индивидуальный инвестиционный счет (ИИС).

- Деньги, которые вы готовы вложить на срок от пяти до десяти лет, причем начать можно с любой суммы.