Как купить или продать акции?

Обычный инвестор не может напрямую совершать сделки с ценными бумагами, поэтому его интересы на бирже представляет брокер. Брокер — это компания, которая является профессиональным участником рынка ценных бумаг и дает своим клиентам — частным инвесторам — доступ к биржевым торгам. При этом все купленные бумаги принадлежат именно инвестору, а не брокеру. Чтобы торговать на бирже, инвестор должен открыть брокерский счет. Какие возможности дает брокерский счет

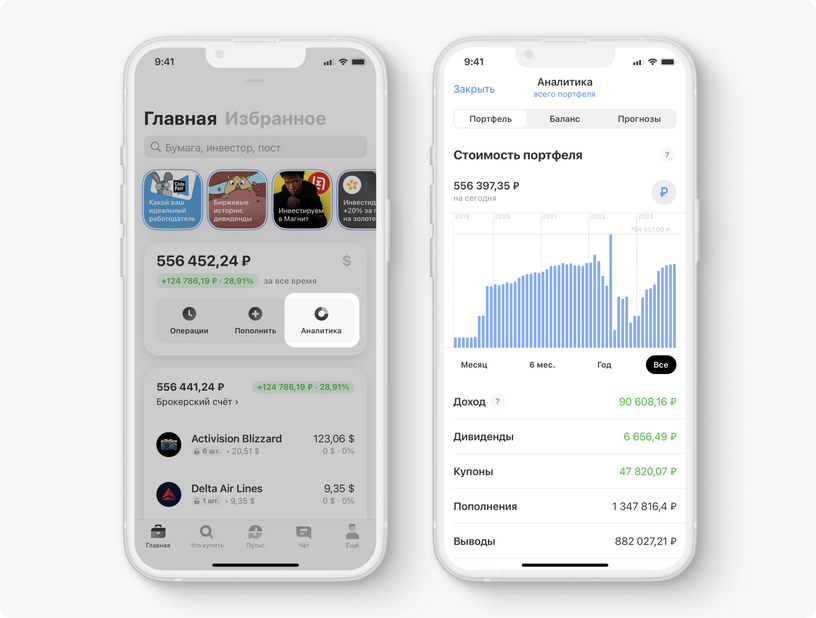

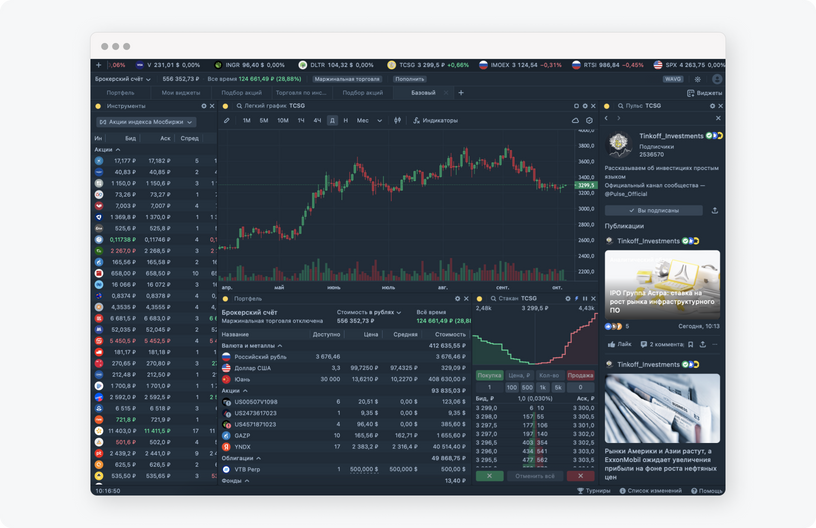

Открыть брокерский счетТинькофф Инвестиции — это тоже брокер. Здесь процесс покупки ценных бумаг устроен просто:

- Пополните брокерский счет — в приложении Тинькофф Инвестиций, веб‑приложении для iPhone или в личном кабинете на сайте tinkoff.ru. С дебетовой карты Тинькофф — без комиссии, с карт других банков — без комиссии со стороны Тинькофф. Пополнить счет можно круглосуточно без праздников и выходных. Как пополнить брокерский счет

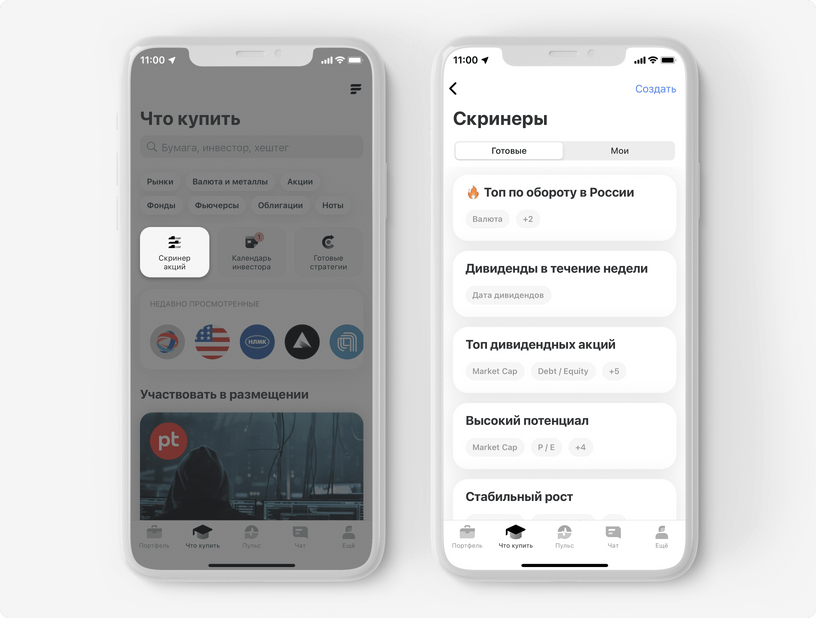

- Выберите понравившиеся ценные бумаги в каталоге. Для этого перейдите на вкладку «Что купить» — в этом разделе собраны все доступные ценные бумаги.

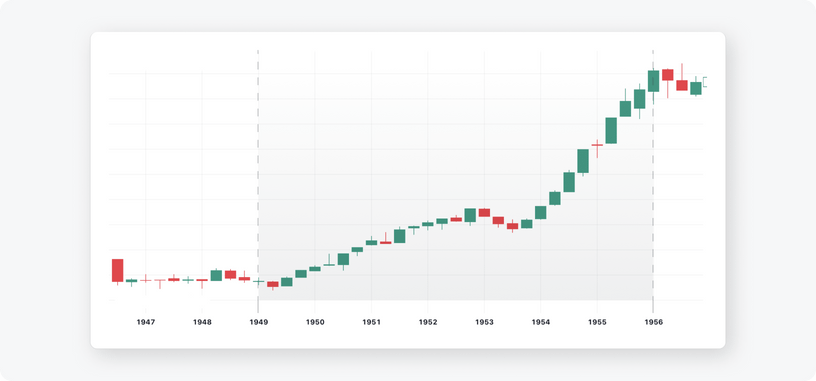

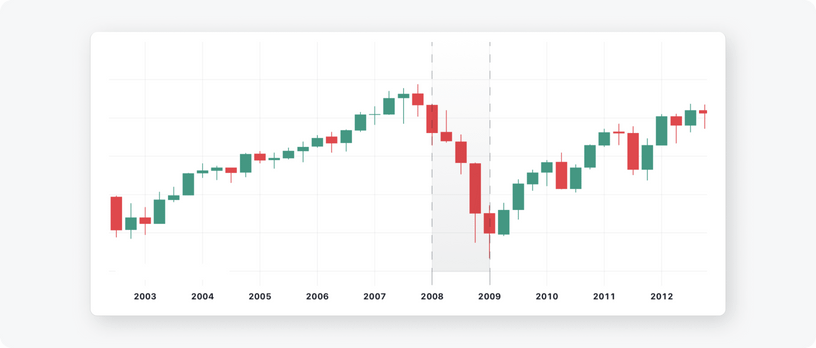

- Откройте страницу нужной бумаги и нажмите «Купить». Перед покупкой вы можете изучить информацию о компании и посмотреть на ее финансовые показатели, например годовую прибыль компании, а также количество сделок с ее ценными бумагами и динамику изменения их стоимости. Затем укажите число лотов для покупки. Система автоматически рассчитает сумму, которую придется потратить на покупку бумаг, а также покажет, какую комиссию спишут за эту операцию. Как купить ценные бумаги и валюту через брокерский счет

Если вы хотите продать ценную бумагу, найдите ее в своем портфеле, нажмите на бумагу → кнопка «Продать». Как технически выглядит торговля на бирже