Что значит налоговый вычет по ИИС?

Налоговый вычет — это возможность вернуть часть уже уплаченного налога или освободить от налога свой текущий доход от инвестиционных сделок.

Если вы открыли ИИС до 2024 года, с помощью ИИС можно получить один из этих вычетов на ваш выбор. Если вы открыли ИИС после 1 января 2024 года, вам будут доступны оба этих налоговых вычета. Как написать заявление на вычет

- На вкладке «Главная» нажмите на свой ИИС → «Пополнить». Под полем ввода суммы вы увидите, сколько денег осталось внести до 1 000 000 ₽ — это максимальная сумма, на которую можно пополнить ИИС за год.

- Вычтите из 1 000 000 ₽ сумму, которая указана под полем ввода. Например, если у вас указано «Максимум 800 000 ₽», значит, вы уже внесли 200 000 ₽. Для получения вычета на взнос вы можете внести еще 200 000 ₽.

Подробнее о вычетах по ИИС, открытым до 2024 года

Возврат уже уплаченного налога (вычет на взнос). Если в определенном году вы платили НДФЛ и пополняли ИИС, то часть денег можно вернуть. Сумма возврата рассчитывается так: 13% от пополнения ИИС, но не более 52 000 ₽ и не более суммы уплаченного НДФЛ.

Например, если внести на ИИС 50 000 ₽, то можно получить: 50 000 × 13% = 6500 ₽.

Максимальная сумма возврата — 52 000 ₽. Ее можно получить, если пополнить ИИС на 400 000 ₽.

Если ваш доход выше 5 000 000 ₽ и вы платите НДФЛ по ставке 15%, то максимальная сумма возврата увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

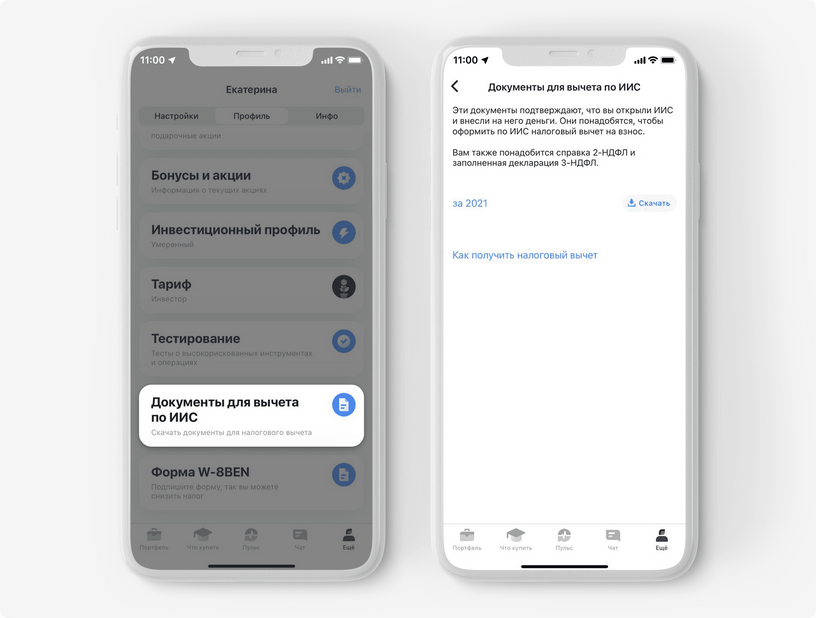

При этом пополнять ИИС необязательно — но в этом случае получить вычет на взнос за год, когда вы не пополняли ИИС, не удастся. Если вы пополняли свой ИИС и платили НДФЛ, вычет на взнос можно получать ежегодно. Получить вычет можно через личный кабинет на tinkoff.ru и через личный кабинет налогоплательщика на сайте ФНС. Подробнее про процесс получения вычета

В приложении Тинькофф Инвестиций можно посмотреть, сколько денег вы уже внесли на ИИС в текущем году

Кроме того, в приложении Тинькофф Инвестиций вы можете настроить автопополнение ИИС, чтобы к концу года не забыть внести сумму, которая необходима для получения вычета на взнос. Как настроить автопополнение ИИС

Если закрыть ИИС раньше трех лет с момента его открытия, то полученные выплаты придется вернуть.

Освобождение дохода от налога (вычет на доход). Если с момента открытия ИИС вы ни разу не получали вычет на взнос, то купонный доход по облигациям, а также доход от продажи ценных бумаг и производных финансовых инструментов (например, фьючерсов и опционов) на ИИС будут освобождены от налога. Это выгодно, если планируете активно торговать на бирже, а также если у вас есть статус самозанятого или ИП (люди, которые не платят НДФЛ, не смогут получить вычет на взнос).

Получить вычет на доход можно при закрытии ИИС, если продержите его открытым не менее трех лет. Какой тип вычета выгоднее

Подробнее о вычетах по ИИС, открытым после 1 января 2024 года

Вычет на взнос — можно ежегодно вносить на счет не менее 400 000 ₽ и получать обратно от налоговой до 52 000 ₽ в год, если платите НДФЛ по ставке 13%, и до 60 000 ₽, если платите НДФЛ по ставке 15%. Но вернуть можно не более суммы уплаченного НДФЛ. Подробнее про увеличенный вычет

Например, если вы внесли на ИИС нового типа 200 000 ₽, то получите 26 000 ₽. В эту сумму также входят отчисления в негосударственные пенсионные фонды. Например, если вы внесли на ИИС нового типа 300 000 ₽ и перечислили в НПФ 150 000 ₽, то в виде вычета получите: 400 000 × 13% = 52 000 ₽. С оставшихся 50 000 ₽ вычета не будет.

Вычет на доход — можно будет не платить налог с дохода от торговли на бирже, но сумма доходов будет ограничена 30 000 000 ₽. Например, если вы открыли ИИС нового типа в 2024 году и заработали на нем 35 000 000 ₽, то в момент закрытия счета после минимального срока владения вам надо будет заплатить налог только с 5 000 000 ₽, оставшиеся 30 000 000 ₽ от налога будут освобождены.

Если не платите НДФЛ, например, если у вас статус самозанятого или ИП, получать вычет на взнос нельзя. В этом случае вам будет доступен только вычет второго типа — освобождение от налога со сделок с ценными бумагами.

В дополнение к налоговому вычету деньги на ИИС можно инвестировать в валюту, золото, серебро и российские ценные бумаги. Про то, как получать доход с этих активов, рассказали в бесплатном курсе «А как инвестировать». Из него вы узнаете, как избежать самых частых ошибок начинающих инвесторов, защитить деньги от инфляции и собрать свой первый диверсифицированный портфель.