Что такое маржинальная торговля?

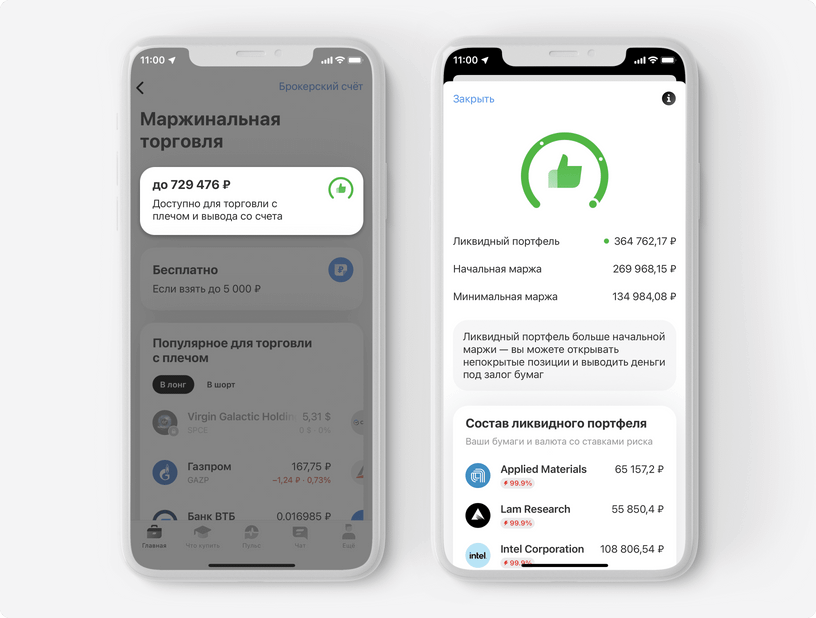

Маржинальная торговля, или торговля с плечом, — это способ совершать операции с ценными бумагами и валютой, даже если у вас нет достаточной суммы для покупки активов или самих этих активов для продажи.

Например, вы хотите приобрести 10 акций компании Х по 600 ₽. Для этого вам требуется 6000 ₽, но на брокерском счете у вас есть только 4000 ₽. В таком случае вы можете подключить маржинальную торговлю и купить все 10 акций, частично оплатив их заемными средствами.

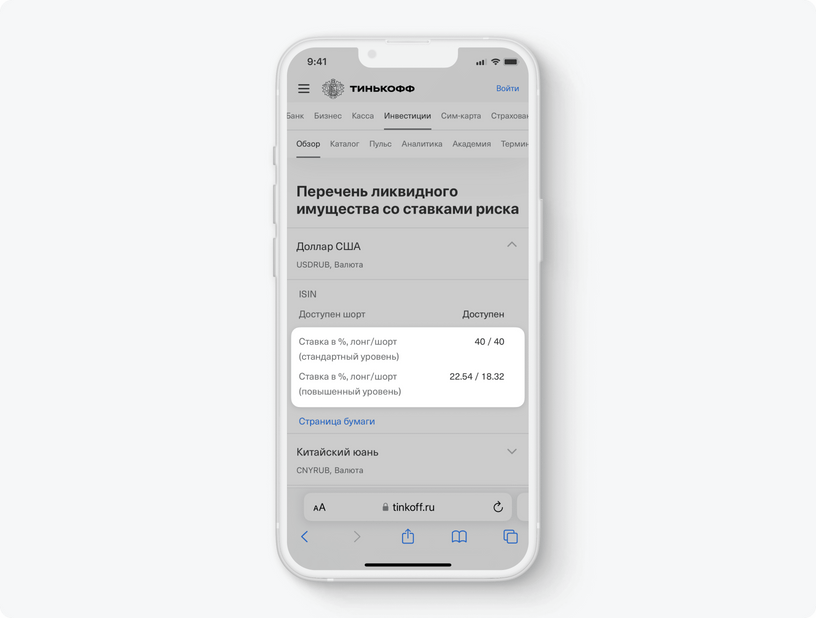

Фактически деньги или ценные бумаги для совершения сделок вам одалживает брокер — с условием, что потом вы всё вернете. А пока возвращаете, будете платить определенную комиссию — ее еще называют платой за непокрытую позицию. Сколько стоит маржинальная торговля в Тинькофф

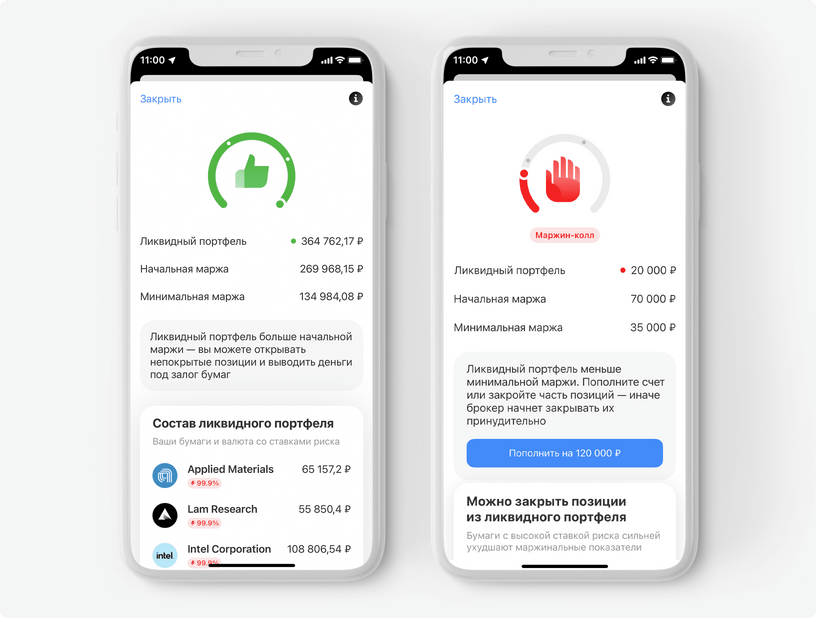

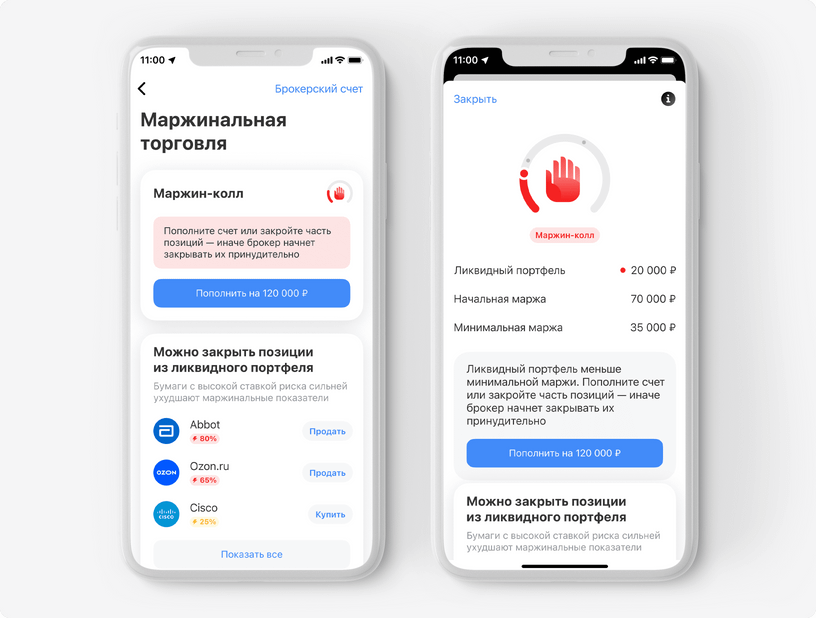

Сделки в режиме маржинальной торговли несут повышенный риск

В некоторых случаях при резком изменении цены в негативную сторону сумма потенциальных убытков может быть больше, чем собственная сумма на торговом счете. Поэтому Центральный банк России рекомендует использовать маржинальную торговлю только людям с опытом в инвестициях.

Если вам удобнее видеоформат, посмотрите наш 24-минутный ролик. В нем мы рассказываем, зачем инвестору маржинальная торговля и как правильно ею пользоваться. Также о том, как устроена маржинальная торговля, можно прочитать ниже на этой странице.

Содержание и тайм-коды видео

00:00 — Что такое маржинальная торговля

02:33 — Почему это выгодно для инвестора

04:10 — Чем различаются короткая и длинная позиции

05:27 — Длинная позиция с учетом маржинальной торговли

07:33 — Короткая позиция с учетом маржинальной торговли

10:08 — Что происходит при закрытии реестра под дивиденды

11:54 — Основные термины и понятия маржинальной торговли

14:45 — Как посчитать начальную и минимальную маржу

17:19 — Риски при использовании маржинальной торговли и как от них защититься

19:39 — Сколько стоит маржинальная торговля

20:23 — Маржинальная торговля в приложении и терминале