Разберем маржинальную сделку в лонг на подробном примере.

Шаг 1. Вы выбираете актив для сделки

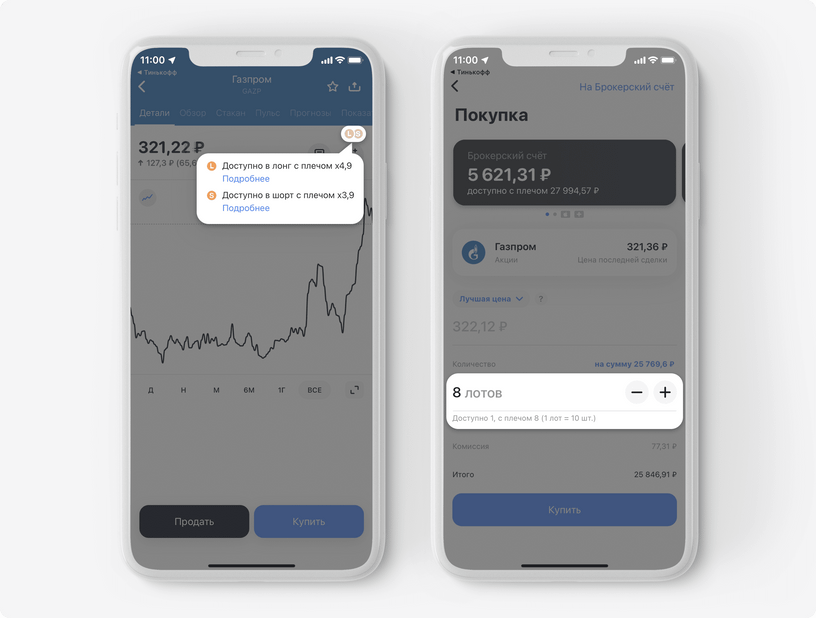

Это можно сделать в разделе «Инвестиции» в личном кабинете на tinkoff.ru или в приложении Тинькофф Инвестиций.

Шаг 2. Брокер определяет стоимость вашего ликвидного портфеля

Это суммарная стоимость всех ценных бумаг и валюты на вашем счете. От нее будет зависеть, сколько заемных средств для сделки в лонг вы сможете использовать. Что такое ликвидный портфель

Например, у вас на брокерском счете есть 10 000 ₽ и 200 акций компании Х из списка ликвидных, которые торгуются по 200 ₽. Тогда ваш ликвидный портфель составит: 10 000 ₽ + (200 ₽ × 200 акций) = 50 000 ₽.

Шаг 3. Брокер считает маржу по активам, которые уже есть в вашем портфеле

В нашем примере начальная маржа портфеля рассчитывается так: 200 акций компании Х × 200 ₽ × 36% (начальная ставка риска лонг) = 14 400 ₽.

Минимальная маржа: 14 400 / 2 = 7200 ₽.

У рубля начальная и минимальная ставка риска равны нулю, поэтому средства в рублях не учитываются при расчете начальной и минимальной маржи.

Шаг 4. Брокер сравнивает размер ликвидного портфеля с начальной маржой

Так он понимает, на какую сумму вы можете совершить сделку.

Стоимость ликвидного портфеля из примера выше равна 50 000 ₽ — это больше начальной маржи, равной 14 400 ₽.

Доступная сумма сделки составит: 50 000 − 14 400 = 35 600 ₽.

Шаг 5. Вы покупаете выбранный актив в лонг

На экране покупки выберите нужное количество лотов и нажмите «Купить».

Например, вы считаете, что акции компании Y в ближайшее время подорожают, и хотите купить их с использованием средств брокера. На бирже акции стоят 300 ₽. Их начальная ставка риска лонг — 55%.

Максимальная сумма этой сделки будет рассчитываться так:

35 600 ₽ (доступная сумма сделки) / 55% (начальная ставка риска лонг по этому активу) = 64 727 ₽.

С учетом этого лимита и цены акции Y в 300 ₽ вы сможете купить не больше: 64 727 / 300 = 215 акций.

После совершения сделки у вас на счете продолжат находиться 200 акций компании Х, которые были у вас изначально, но также появится 215 акций компании Y, а в рублевой секции появится минусовая позиция: −64 727 + 10 000 (которые были на вашем счете) = −54 727 ₽.

Непокрытую позицию по рублям брокер запишет в поле «Сумма непокрытых позиций».

Шаг 6. Пока вы держите непокрытую позицию, брокер постоянно проверяет стоимость вашего ликвидного портфеля

Он сравнивает ее с показателями начальной и минимальной маржи для всего портфеля. Если состав или стоимость вашего ликвидного портфеля станет меньше начальной маржи, вы не сможете совершать другие сделки в лонг, пока не пополните счет или не закроете эту позицию.

Если этот показатель опустится ниже минимальной маржи, брокер будет вынужден объявить маржин‑колл и принудительно закрыть часть позиций. Когда объявляют маржин‑колл

Продолжаем наш пример. После совершения сделки в лонг ваш ликвидный портфель состоит из 200 акций X, 215 акций Y и непокрытой позиции −54 727 ₽. Состав ликвидного портфеля изменился, поэтому меняется его начальная и минимальная маржа.

Начальная маржа: 200 акций X × 200 ₽ × 36% (начальная ставка риска лонг по акциям X) + 215 акций Y × 300 ₽ × 55% (начальная ставка риска лонг по акциям Y) = 49 875 ₽.

Минимальная маржа: 49 875 ₽ / 2 = 24 937 ₽.

В ликвидном портфеле активы на счете считаются со знаком «плюс», а стоимость непокрытой позиции — со знаком «минус».

В нашем примере стоимость ликвидного портфеля составит 49 773 ₽:

Со знаком «плюс» будет 104 500 ₽ (то есть это 200 акций компании Х × 200 ₽ + 215 акций компании Y × 300 ₽).

Со знаком «минус» будет 54 727 ₽ — это те деньги, которые одолжил вам брокер.

Но если цена на активы в вашем портфеле вырастет, стоимость ликвидного портфеля тоже станет больше.

Предположим, что акции компании Y подорожали на 20% — до 360 ₽, тогда стоимость вашего ликвидного портфеля вырастет до 66 673 ₽ (то есть 200 акций компании Х × 200 ₽ + 215 акций компании Y × 360 ₽).

Шаг 7. Брокер сравнивает пересчитанную стоимость ликвидного портфеля с новой начальной маржой

Если стоимость ликвидного портфеля больше начальной маржи, вы можете совершать новые сделки.

Текущая стоимость ликвидного портфеля из нашего примера — 66 673 ₽.

Начальная маржа — 56 970 ₽. Теперь она будет рассчитываться так:

200 акций компании X × 200 ₽ × 36% (начальная ставка риска лонг по акциям X) + 215 акций компании Y × 360 ₽ × 55% (начальная ставка риска лонг по акциям Y).

Тогда доступная ликвидность (сумма, на которую вы можете совершать новые сделки) составит: 66 673 − 56 970 = 9703 ₽.

Шаг 8. Можете совершать другие маржинальные сделки в рамках оставшегося лимита либо закрыть текущую непокрытую позицию

После этого стоимость ликвидного портфеля, а также начальная и минимальная маржа пересчитаются вновь.